Как Улучшить Кредитную Историю: 5 Популярных Мифов и Реальность

Введение

Кредитная история играет важнейшую роль в финансовой стабильности каждого жителя Казахстана. Она влияет на возможность получить кредит, ипотеку. Однако вокруг этого понятия существует множество мифов и заблуждений. В этой статье мы разберёмся, что такое кредитная история, развеем популярные мифы и обсудим проверенные методы её улучшения.

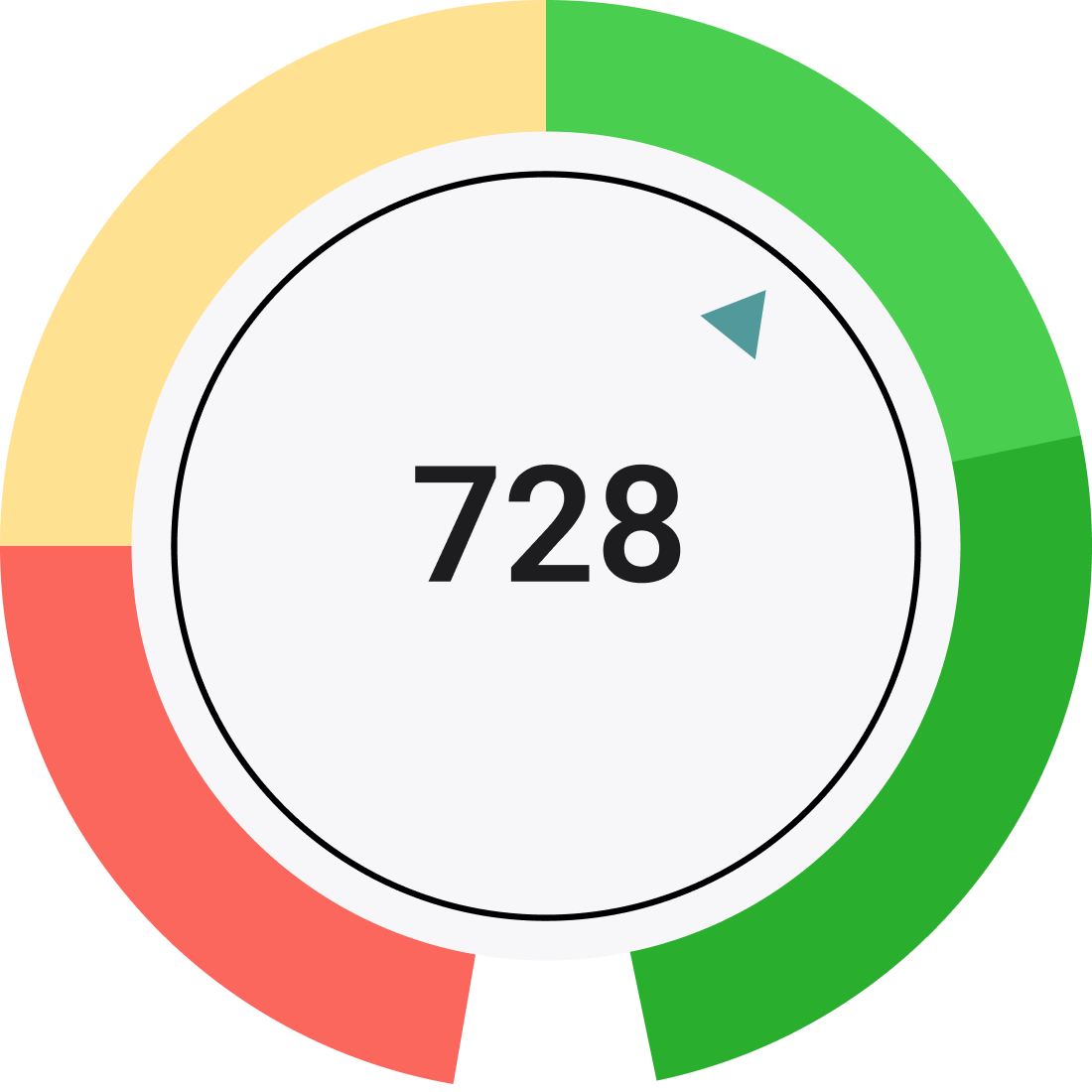

Класс риска: CR9 - «Хорошо»

Заемщики, принадлежащие к данному классу риска характеризуются высокой кредитоспособностью. Обычно, из 100 человек с таким классом риска, около 8 - не могут выплатить кредит вовремя. Как правило банки с охотой выдают кредит заемщикам с подобным классом риска.

Что такое Кредитная История?

Кредитная история — это запись о финансовом поведении человека, в которой отображаются все его кредитные обязательства, их своевременное или несвоевременное выполнение, а также текущие долги.

Основные элементы кредитной истории в Казахстане:

- Кредитные счета и займы: Информация о всех открытых и закрытых кредитах, оформленных в банках и микрофинансовых организациях.

- Платежная дисциплина: История своевременных и просроченных платежей.

- Кредитный лимит и его использование: Процент использования доступного кредитного лимита.

- Запросы на кредит: Количество и частота обращений за новыми кредитами.

Мифы о Кредитной Истории

Существует множество мифов, которые могут вводить в заблуждение и мешать улучшению кредитной истории. Разберём самые популярные и объясним, почему они неверны:

Миф 1: Проверка кредитной истории снижает кредитный рейтинг.- Реальность: В Казахстане запросы на кредитную историю делятся на "жёсткие" и "мягкие". Мягкие запросы (например, проверка своей истории через Бюро кредитных историй) не оказывают влияния на рейтинг.

- Подробно: Жёсткие запросы происходят при подаче заявки на новый кредит и могут снизить балл, особенно если их много за короткий период. Однако регулярные личные проверки через Первое кредитное бюро не влияют на рейтинг и помогают контролировать состояние кредитной истории.

- Совет: Проверяйте свою кредитную историю регулярно через официальные сервисы и избегайте частых заявок на кредиты в короткий промежуток времени.

- Пример: Алия проверяет свою кредитную историю каждый месяц через приложение, и её рейтинг остаётся стабильным. В то же время её друг подал пять заявок на кредит за месяц, что привело к снижению его рейтинга.

- Реальность: Погашение долгов — это важный шаг, но улучшение рейтинга происходит постепенно.

- Подробно: Полное погашение долгов уменьшает кредитную нагрузку, но не создаёт автоматического повышения рейтинга. Важно поддерживать активные кредитные счета и продолжать регулярно совершать платежи.

- Совет: После погашения крупных долгов не закрывайте кредитные счета. Продолжайте использовать их ответственно.

- Пример: Ермек погасил крупный кредит, но его рейтинг начал улучшаться только после нескольких месяцев ответственного использования кредитной карты.

Миф 3: Если у вас нет кредитов, у вас идеальная кредитная история.

- Реальность: Отсутствие кредитов означает отсутствие данных для оценки надёжности заёмщика.

- Подробно: Банки и кредиторы хотят видеть историю управления долгами. Без неё сложно оценить вашу кредитоспособность. Наличие активного кредитного счёта, даже с минимальным лимитом, помогает создать положительную кредитную историю.

- Совет: Начните с небольшой кредитной карты или микрозайма и вовремя вносите платежи.

- Пример: Гульмира никогда не пользовалась кредитами. Когда она обратилась за ипотекой, банк отказал из-за отсутствия кредитной истории. После оформления кредитной карты с небольшим лимитом и ответственного её использования, её кредитный рейтинг улучшился.

Миф 4: Закрытие старых кредитных карт улучшит кредитный рейтинг.

- Реальность: Старые кредитные счета увеличивают средний возраст кредитной истории и положительно влияют на рейтинг.

- Подробно: Закрытие старой карты может сократить общий возраст кредитной истории, что негативно скажется на кредитном балле.

- Совет: Держите старые кредитные счета открытыми, даже если вы редко ими пользуетесь.

- Пример: Арман закрыл кредитную карту, которой пользовался много лет. В результате его кредитный рейтинг снизился.

Миф 5: Мелкие просрочки не влияют на кредитный рейтинг.

- Реальность: Даже небольшие просрочки фиксируются и могут снижать кредитный рейтинг.

- Подробно: Банки и кредитные бюро учитывают все просрочки, даже если сумма небольшая. Частые мелкие просрочки могут быть восприняты как признак ненадёжности заёмщика.

- Совет: Всегда вносите минимальные платежи вовремя, даже если сумма кажется незначительной.

- Пример: Сабина пропустила платёж по кредитной карте на 5000 тенге. Это привело к снижению её кредитного рейтинга.

Проверенные Способы Улучшения Кредитной Истории

Своевременные платежи

- Реальность: Своевременная оплата кредитов и счетов — один из самых важных факторов, влияющих на кредитный рейтинг.

- Подробно: Оплачивайте не только кредиты, но и коммунальные платежи, услуги связи и другие регулярные обязательства. Используйте автоматические платежи или напоминания, чтобы не пропускать даты.

- Совет: Установите автоматическое списание минимального платежа по кредитным картам, чтобы избежать просрочек.

- Дополнительно: В Казахстане многие банки предлагают специальные уведомления через мобильные приложения о приближающихся сроках платежей.

- Пример: Даулет настроил автоплатежи для всех своих счетов и кредитных карт, что помогло ему поддерживать высокий кредитный рейтинг.

Контроль кредитного лимита

- Реальность: Высокий процент использования кредитного лимита может сигнализировать банкам о финансовых трудностях.

- Подробно: Оптимальным считается использование не более 30% от общего кредитного лимита. Например, если ваш лимит составляет 100 000 тенге, старайтесь не превышать 30 000 тенге задолженности.

- Совет: Если у вас несколько кредитных карт, распределяйте задолженность равномерно.

- Дополнительно: В Казахстане некоторые банки позволяют увеличивать кредитный лимит, если вы регулярно вносите платежи вовремя.

- Пример: Айгуль держит баланс своей кредитной карты ниже 25% от лимита, что помогает ей поддерживать высокий кредитный рейтинг.

Избегайте частых запросов на кредиты

- Реальность: Частые заявки на новые кредиты могут восприниматься банками как признак финансовой нестабильности.

- Подробно: Жёсткие кредитные запросы могут временно снизить ваш рейтинг. Лучше подавайте заявки на кредит только тогда, когда это действительно необходимо.

- Совет: Планируйте крупные кредитные заявки заранее и избегайте нескольких запросов за короткий период.

- Дополнительно: Некоторые банки в Казахстане предлагают предодобренные кредитные продукты, которые не влияют на рейтинг.

- Пример: Рауан решил воздержаться от подачи нескольких заявок на кредит в течение месяца, что помогло ему сохранить стабильный кредитный рейтинг.

Долгосрочные кредитные счета

- Реальность: Долгосрочные кредитные счета показывают вашу способность управлять долгами на протяжении длительного времени.

- Подробно: Чем старше ваши кредитные счета, тем выше их влияние на кредитный рейтинг. Не закрывайте старые кредитные карты, даже если не пользуетесь ими активно.

- Совет: Периодически используйте старые кредитные карты для небольших покупок, чтобы они оставались активными.

- Дополнительно: В Казахстане старые кредитные счета могут положительно влиять на рейтинг, даже если они используются редко.

- Пример: Асем использует старую кредитную карту для регулярных небольших покупок и своевременно погашает долг, что поддерживает её рейтинг.

Исправление ошибок в отчётах

- Реальность: Ошибки в кредитной истории могут возникать по разным причинам — от технических сбоев до человеческих ошибок.

- Подробно: Регулярно проверяйте свою кредитную историю через Первое кредитное бюро или другие официальные сервисы. Ошибки могут включать неправильные суммы задолженностей или неверные даты платежей.

- Совет: Если вы заметили ошибку, сразу подайте запрос на её исправление.

- Дополнительно: В Казахстане существуют процедуры для оспаривания ошибок в кредитной истории, и банки обязаны реагировать на такие запросы.

- Пример: Марат обнаружил ошибку в своём кредитном отчёте и оперативно подал запрос на исправление. Через месяц его кредитный рейтинг был восстановлен.

Заключение

Улучшение кредитной истории в Казахстане требует дисциплины и ответственности. Регулярно проверяйте отчёты, избегайте просрочек и используйте проверенные методы для повышения рейтинга.

Помните: Кредитная история — это ваша финансовая визитная карточка. Заботьтесь о ней!